来源零一财经

4月12日,银保监会发出了行政处罚决定书,对信美人寿相互保险社(以下简称信美人寿)处以罚款65万元,对信美人寿董事长杨帆和副总经理兼总精算师曾卓给予警告并分别处以罚款13万元和15万元。处罚原因有两点:

一是未按照规定使用经批准或者备案的保险条款、保险费率,在“相互保”业务中通过产品参数调整的方式改变了产品费率计算方法以及费率计算所需的基础数据;

二是欺骗投保人、被保险人或者受益人,在“相互保”业务中向保险消费者传达“相互保”产品依法合规的错误信息,以及第一年参与成员分摊金额仅需一两百元的误导信息。

可以说,信美人寿被罚与“相互保”这款产品有着密不可分的关系。

成也萧何

败也萧何

2018年10月16日,支付宝平台上线了名为“相互保”的大病互助性质保险产品,这款由蚂蚁金服和信美人寿联合推出的产品上线仅一个月就吸引了超2000万人“参保”。不论是蚂蚁金服还是信美人寿,它们均通过“相互保”这一产品获得了极高的市场关注度,但产品运营还不到两个月,“相互保”就因涉嫌违规被监管部门责令停止销售。

根据“相互保”的规则,只要“芝麻信用分”达到650分的及格线,60岁以下的“蚂蚁会员”就能在满足一定健康条件、签署一系列授权服务协议后加入保障计划,获得包括恶性肿瘤在内的100种大病保障,一旦罹患重大疾病就可以一次性申请获得最高30万元的保障金,其他参保人均摊因此产生的费用。

传统的保险产品往往在条款和保费计算方式等方面的设计较为复杂,这就成为了社会大众在购买保险产品时需要克服的第一大障碍。“相互保”则在产品设计和宣传上追求通俗易懂,不论是“秒懂相互保”还是产品页面的常见问题解答,用户在短时间内就可以快速理解参与“相互保”能获得的主要权益和所要承担的义务。此外,以极低的分摊金额撬动最高30万元的杠杆设计加上背靠支付宝这一巨大的流量平台,使得“相互保”具备了“保费低廉、参保方便”等优势,因而得以迅速走红。

“相互保”走红的同时也折射出了一个不容忽视的中国社会现实,那就是重大疾病已经成为导致千千万万个家庭“因病致贫、因病返贫”的巨大风险隐患。2016年,据时任国家卫生计生委副主任王培安透露,“根据国务院扶贫办建档立卡统计,因病致贫、因病返贫贫困户占建档立卡贫困户总数的42%,患大病的和患长期慢性病的贫困人口疾病负担重”。

大病重疾人群的治疗康复负担有多大?根据保监会2007年发布的一份25种重大疾病的标准定义及重疾需要花费的治疗及康复费用说明表,仅恶性肿瘤一项的治疗康复费用就需要12至50万元不等,且“CT、伽马刀、核磁共振等治疗项目为不报销或部分报销项目,同时80%以上进口特效药不在社保医疗范围内”。此外,如果一个人罹患了严重原发性肺动脉高压疾病,除了要接受心肺移植手术外,还要承担每年10到20万元不等的终身药物治疗费用。

表:25种重大疾病及需要花费的治疗/康复费用

资料来源:原保监会网站,零壹财经·Fintech前线整理

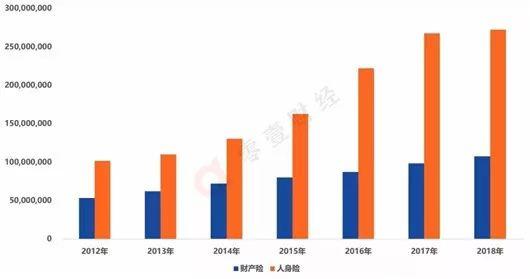

银保监会数据显示,从2015年开始,人身险收入占原保险保费总收入的比例就在逐年增加,且增速较财产险有更大的增长幅度,至2018年逾七成的保费收入均来自人身险。近些年国内保险行业尤其是人身险业务的快速增长,以及大批人跑去香港买保险的现象,让一部分人看到了人身险业务发展的巨大空间。

图:原保险保费收入情况(单位:万元)

资料来源:原保监会网站,零壹财经·Fintech前线整理制图

注:人身险包括寿险、健康险和人身意外伤害险

2014年8月,《国务院关于加快发展现代保险服务业的若干意见》提出“鼓励开展多种形式的互助合作保险”,2015年《关于大力推进大众创业万众创新若干政策措施的意见》进一步明确要“加快发展相互保险等新业务”。政策的导向之下,我国的相互保险业从2015年开始进入了快速发展期。与此同时,极易与相互保险混淆的网络互助平台业态也发展了起来。

根据原保监会2015年发布的《相互保险组织监管试行办法》,“相互保险是指具有同质风险保障需求的单位和个人,通过订立合同成为会员,并缴纳保费形成互助基金,由该基金对合同约定的事故发生所造成的损失承担赔偿责任,或者当被保险人死亡、伤残、疾病或者达到合同约定的年龄、期限等条件时承担给付保险金责任的保险活动。”而网络互助则是利用互联网的信息撮合功能,通过在平台用户间签定协议并对平台用户收取小额费用的形式,为需要风险保障且满足一定条件的用户提供资金支持。

表:相互保险与网络互助的区别

资料来源:零壹财经·Fintech前线整理

网络互助与相互保险最大的区别在于,网络互助的保障额度因参与互助计划人数规模的大小会存在不确定性,而相互保险则无论参与人数的多寡,其给付或赔偿是具有刚性的。尽管部分网络互助平台(比如升级后的“相互宝”)可以做到一定程度的刚性赔付,但这种刚性的背后实际上缺乏责任准备金和保险监管法律体系的保障。此外,在我国开展相互保险业务需要持有相应的牌照,且业务开展存在诸多法律法规的限制。目前持有相互保险牌照的主体仅有三家,分别是信美人寿相互保险社,众惠财产相互保险社和汇友建工财产相互保险社(2018年7月更名为“汇友财产相互保险社”)。而网络互助平台不需要持牌经营,并且在经营性质上属于社会公益,受法律法规监管较少,因此与相互保险相比经营方式要更加灵活,网络互助平台的数量从2015年开始呈爆发式增长。

网络互助平台的数量急剧地增加的同时,打保险擦边球等不规范现象也层出不穷,由此引发了监管的高度关注。2015年10月,保监会在官网发布《关于“互助计划”等类保险活动的风险提示》,明确网络互助与相互保险二者之间的界限。同一年监管还为网络互助划定了四条红线,即“不能自称保险,不能承诺刚性给付,不能宣称由政府监管,不能非法沉淀资金池”。

反观“相互保”,零壹财经·Fintech前线发现这一产品在产品报备中被定义为“团体重症疾病保险”,但从产品上线开始,其营销就掩盖了保险的本质属性,反而强调“一人生病、众人分摊”的网络互助模式。信美人寿的“相互保”违规的主要原因就是模糊了网络互助和相互保险的边界,触碰了监管的红线。

从“相互保”

到“相互宝”

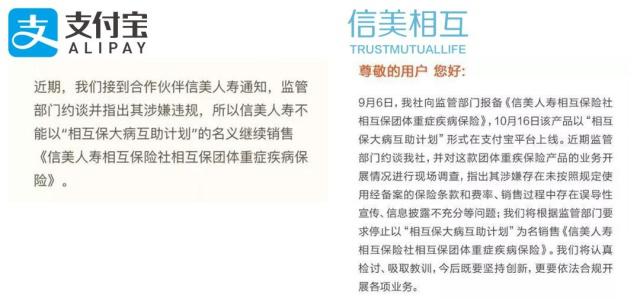

图:支付宝和信美人寿的相关通知

资料来源:支付宝、信美人寿

2018年11月27日,支付宝官方发布声明,从11月27日中午12点开始,“相互保”将升级为“相互宝”,并明确将其定位为一款基于互联网的互助计划,背后不再对接《信美人寿相互保险社相互保团体重症疾病保险》。信美人寿也同样发布公告称,将根据监管部门要求停止以“相互保大病互助计划”为名销售《信美人寿相互保险社相互保团体重症疾病保险》。至此,“相互保”这一相互保险产品彻底转型成为网络互助性质,蚂蚁金服的“宝宝”阵营再添一员。

据悉,新的“相互宝”在完全保留用户原有权益的同时承诺,用户在2019年1月1日至12月31日的分摊金额188元封顶,如有多出部分将全部由蚂蚁金服承担。今后,每年末“相互宝”会公布下一年封顶金额相关情况。

不过,零壹财经·Fintech前线发现,虽然升级后的“相互宝”被定义为网络互助计划,但这款互助产品仍然属于“蚂蚁保险”产品体系。对此零壹财经·Fintech联系了蚂蚁金服,相关人士解释称“蚂蚁保险是一个提供保障性产品的平台,相互宝属于互助类的保障产品,因此目前还放在蚂蚁保险平台上展示。同时,相互宝是以支付宝小程序形式在运营,保险频道中的相互宝只是一个入口,两者独立运营。”

图:“相互宝”隶属蚂蚁保险产品体系

资料来源:支付宝

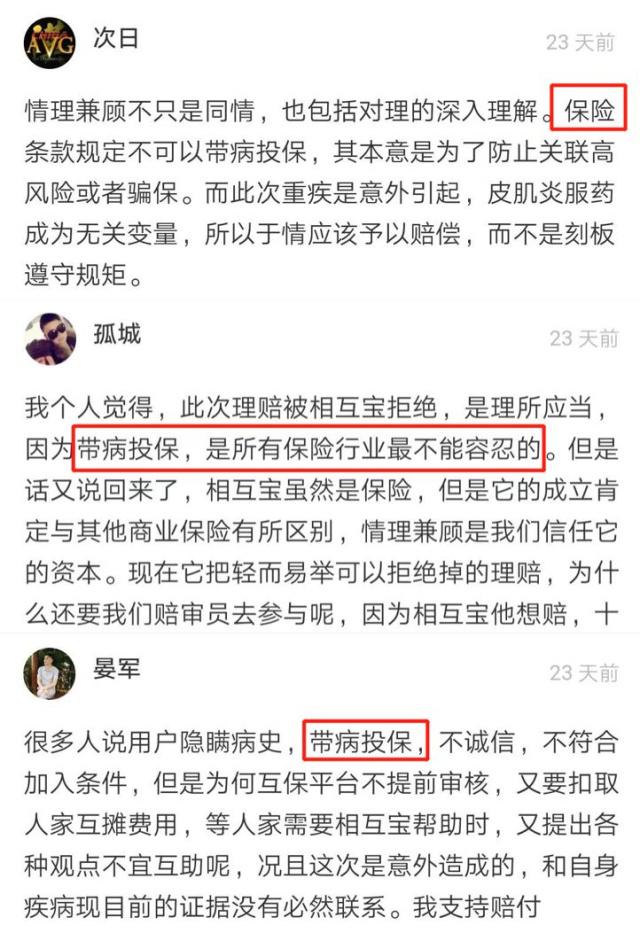

而通过“相互宝”赔审团成员对首例赔审案件的评论可以看出部分赔审团成员仍将“相互宝”理解为保险产品。蚂蚁金服相关人士对此给出的解释是,“‘相互宝’的前身‘相互保’上线时是一款保险产品,因此会存在部分赔审团成员目前仍习惯性称相互宝为保险的现象。‘相互宝’在转型网络互助时就公告了未来不再是保险的情况。现在相互宝的产品名称、条款、规则、公示以及救助流程都是按照网络互助计划来运作的。”

图:部分“相互宝”赔审团成员仍将其理解为保险产品

资料来源:“相互宝”产品页面

目前,加入“相互宝”互助计划的人数已经超过了5200万并且还在持续增加。

【参考资料】

1、盘和林《“相互宝”+新技术 助力社保体系完善》,证券时报2018年11月29日第A08版;

2、宋占军《“相互保”靠谱吗?》,金融博览(财富)2018年第11期;

3、何睦《从“相互保”被叫停事件所想到的》,中国城乡金融报2018年12月21日第A04版;

4、何小伟、聂紫薇《相互保转型事件评析及展望》,中国保险2019年第01期。

--/ END /--

发表于 2019-4-22 08:58:04

发表于 2019-4-22 08:58:04